PGS.TS. Phạm Thế Anh “Đã xảy ra cuộc khủng hoảng về niềm tin trên thị trường tài chính”

Đăng vào 30/10/2022

![]()

Thị trường chứng khoán (TTCK) đang trải qua giai đoạn sụt giảm tồi tệ nhất từ nhiều năm bất chấp những con số tích cực về tăng trưởng kinh tế, lạm phát được kiểm soát tốt. Không chỉ riêng thị trường chứng khoán, làn sóng nhà đầu tư rút tiền khỏi các sản phẩm tài chính đặc biệt là trái phiếu doanh nghiệp đang khiến cả doanh nghiệp và các tổ chức phân phối đang gặp nhiều khó khăn về thanh khoản.

Trong một diễn biến khác, các thông tin thất thiệt về lãnh đạo các tập đoàn lớn, doanh nghiệp X có đơn cầu cứu Thủ tướng hay doanh nghiệp Y có xe cảnh sát 113 đỗ trước trụ sở được lan truyền với tốc độ chóng mặt trên mạng xã hội. Dù cả doanh nghiệp X và doanh nghiệp Y đều đã lên tiếng, có bằng chứng rõ ràng việc những tin đồn trên mạng xã hội là vô căn cứ thì thị trường vẫn cứ tụt dốc không phanh.

Vậy, tại sao nhà đầu tư dễ bị dẫn dắt bởi những tin đồn như thế? Tâm lý tiêu cực tại sao có thể bao trùm bảng điện tử, phủ bóng lên khắp các diễn đàn dù các chỉ số kinh tế vĩ mô rất lạc quan?

Khủng hoảng niềm tin

Nhìn nhận về diễn biến này, PGS.TS Phạm Thế Anh, Trưởng Bộ môn Kinh tế vĩ mô, Đại học Kinh tế Quốc dân cho rằng, đã xảy ra cuộc khủng hoảng về niềm tin trên thị trường tài chính.

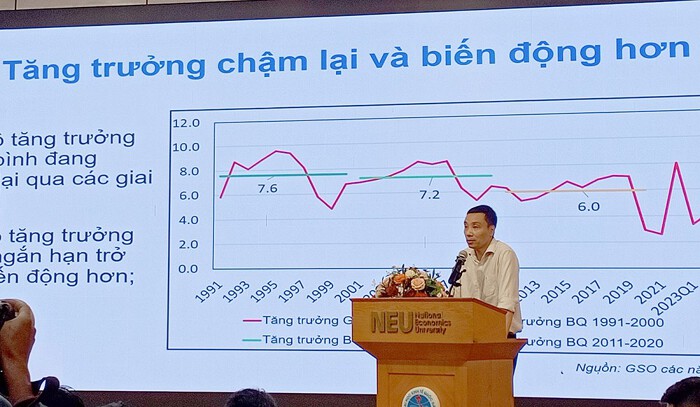

Thật vậy, với những chỉ số vĩ mô khá tích cực, tăng trưởng GDP cả năm được dự báo đạt 8%, lạm phát được kiểm soát, Việt Nam nằm trong nhóm các quốc gia tăng trưởng hàng đầu thế giới nhưng TTCK phản ánh một cách tiêu cực.

– Phải chăng nguyên nhân xuất phát từ tâm lý tiêu cực của số đông nhà đầu tư khi chứng kiến liên tiếp các vụ việc xử lý lãnh đạo doanh nghiệp, thị trường giảm mạnh?

PGS TS. Phạm Thế Anh: Mặc dù những chỉ số và triển vọng của nền kinh tế vĩ mô của năm sau có thể xấu hơn năm nay nhưng cũng không đến mức gây ra những diễn biến gần đây của TTCK hay thị trường tiền tệ, mà những diễn biến này xuất phát từ cuộc khủng hoảng niềm tin trên thị trường. Điều này có thể dẫn đến sự đứt gãy về thanh khoản của toàn hệ thống tài chính.

Nhìn về thị trường trái phiếu, phải nói rằng, nhà đầu tư gần như đã quay lưng với trái phiếu. Họ nghi ngờ về chất lượng trái phiếu, bất kể là trái phiếu tốt hay xấu. Không nguyên nhân nào khác ngoài khủng hoảng niềm tin khiến họ “quay mặt” với thị trường này. Kể từ khi nổ ra vụ việc trái phiếu của Tân Hoàng Minh, thị trường có động thái tắc nghẽn thanh khoản. Những doanh nghiệp phát hành trái phiếu khó tiếp tục phát hành để đảo nợ, phát hành mới, bất kể là doanh nghiệp tốt hay xấu vì thị trường đã bị ngưng trệ.

Thị trường tiền tệ cũng vậy, thanh khoản cũng bị ảnh hưởng. Khi xảy ra sự việc ngân hàng SCB, lãi suất liên ngân hàng có thời điểm lên đến 10%/năm, lãi suất huy động thị trường 1 bị đẩy lên tới 9 – 10%/năm. Nhiều ngân hàng chỉ mua tín phiếu của Ngân hàng Nhà nước (NHNN) thay vì cho nhau vay. Đây là một rủi ro với thị trường tài chính.

Thị trường cổ phiếu cũng tương tự, thanh khoản ở thời điểm kỷ lục có thể lên tới 2 tỷ USD, trung bình cũng khoảng 1 tỷ USD nhưng hiện nay giảm xuống còn mấy nghìn tỷ đồng, bằng 1/4 đến 1/5 thanh khoản lúc cao điểm, cổ phiếu giảm thê thảm, nhà đầu tư bán bằng mọi giá. Trong đó, không chỉ nhà đầu tư nhỏ lẻ mà các doanh nghiệp đang vướng mắc về thanh khoản mà không tiếp cận được nguồn vốn trên thị trường trái phiếu hay hệ thống ngân hàng cũng bắt buộc bán cổ phiếu trong danh mục đầu tư của họ đi để giải quyết thanh khoản trước mắt.

Chúng ta có thể thấy rằng, do khủng hoảng niềm tin trong hệ thống dẫn đến khủng hoảng về thanh khoản, dẫn đến đứt gãy mạch máu lưu thông. Điều này rất rủi ro vì từ các đứt gãy của hệ thống tài chính sẽ truyền tải dần vào nền kinh tế thực là hoạt động sản xuất kinh doanh của doanh nghiệp.

Khi mọi kênh dẫn vốn cho doanh nghiệp không còn hoạt động thì sẽ ảnh hưởng đến hoạt động sản xuất, kinh doanh của họ. Nếu tình trạng này không được giải quyết, thì tiếp theo sẽ là làn sóng đóng cửa doanh nghiệp, sa thải lao động, tăng trưởng sản lượng sụt giảm, rủi ro đến toàn nền kinh tế.

– Cuộc khủng hoảng niềm tin trên thị trường xuất phát từ khi các vụ việc xử lý một số cá nhân, doanh nghiệp liên quan đến cổ phiếu trái phiếu, đi kèm với đó là hiệu ứng truyền thông gây mất niềm tin của nhà đầu tư, theo ông mấu chốt của vấn đề này nằm ở đâu?

PGS TS. Phạm Thế Anh: Để xảy ra tình trạng hiện nay, không thể không kể đến vai trò của các cơ quan quản lý có liên quan khi chưa xử lý tốt vấn đề truyền thông và đảm bảo thanh khoản cho hệ thống. Tất nhiên, thị trường có những cá nhân, tổ chức sai phạm nhưng để xảy ra tình trạng nghiêm trọng như thế không thể không nói đến trách nhiệm của cơ quan quản lý trong việc điều tiết thanh khoản của cả hệ thống tài chính.

Sự thiếu thông tin minh bạch cho nhà đầu tư, nhất là trong thời điểm hiện nay chưa có một cơ quan nào đứng ra giải thích hay phủ nhận những tin đồn một cách chính thống, quyết liệt.

Trên thị trường tiền tệ, khi mà căng thẳng trên thị trường liên ngân hàng thì vai trò của ngân hàng trung ương là rất quan trọng. Ở các nước khác, ngân hàng trung ương có thể sẽ đứng ra bảo lãnh cho những hoạt động cho vay đó để đảm bảo cung cấp thanh khoản cho hệ thống một cách trơn tru, không bị đứt gãy.

Mục tiêu quan trọng của ngân hàng trung ương không chỉ là kiềm chế lạm phát, thúc đẩy tăng trưởng dài hạn, mà còn là sự ổn định của hệ thống tài chính bởi tầm quan trọng của nó: Một sự đứt gãy, đổ vỡ trên thị trường tài chính có thể truyền dẫn và gây ra khủng hoảng kinh tế thực.

“Hạ cánh mềm” thị trường trái phiếu, khôi phục lòng tin nhà đầu tư

– Vậy, có phương án nào để “hạ cánh mềm” cho thị trường trái phiếu hay không, thưa ông?

GS TS. Phạm Thế Anh: Thời gian qua, tôi chưa nhận thấy hành động quyết liệt của cơ quan quản lý trong việc xử lý khủng hoảng thanh khoản trên thị trường tiền tệ, hậu quả là lãi suất liên ngân hàng có nhiều thời điểm đẩy lên 9 đến 10%/năm, lãi suất huy động trên thị trường 1 lên tới 9-10%/năm trong khi lãi suất điều hành hiện mới là 6%/năm và lạm phát trong nền kinh tế theo số liệu công bố trung bình cả năm thì vẫn đang ở mức quanh quẩn hơn 3% và trong những tháng gần đây là 4%.

Khi lãi suất chính sách là 6% thì nên đảm bảo thanh khoản cho hệ thống để lãi suất liên ngân hàng dao động quanh mức đó, chứ không nên để nó tăng vọt lên tới 9 -10%.

Việc chậm giải ngân đầu tư công cũng góp phần khiến thanh khoản cạn kiệt. Chính phủ đã phát hành trái phiếu huy động vốn rất lớn trong những năm gần đây nhưng lại không chi tiêu được. Số tiền tồn đọng không giải ngân được lên tới gần triệu tỷ đồng.

Nếu làm tốt, kế hoạch phát hành phải gắn liền với giải ngân, nếu giải ngân không thực thi được thì phải dừng việc huy động lại ngay hoặc phải chuyển sang hệ thống tiền tệ để nguồn vốn trong nền kinh tế được vận hành.

Với trái phiếu doanh nghiệp, vừa rồi cách xử lý của cơ quan quản lý khá là cứng nhắc bởi trên thị trường tài chính, mỗi doanh nghiệp là một mắt xích quan trọng, nhất là các doanh nghiệp lớn.

Vì vậy, khi xử lý một vài cá nhân, doanh nghiệp phải đảm bảo doanh nghiệp đó không đổ vỡ và không gây ra sự đứt gãy của cả hệ thống. Các thông tin xử lý cũng chưa được minh bạch, thị trường bị bất ngờ, các nhà đầu tư cảm thấy bất an.

Sự ngưng trệ trên thị trường trái phiếu vừa rồi cũng rất lâu. Nghị định 65 về phát hành trái phiếu riêng lẻ ra đời khá trễ tuy nhiên cũng không giải quyết được vấn đề khi mà nhà đầu tư mất niềm tin.

Các doanh nghiệp hiện cũng rất lo ngại, họ sợ rằng sẽ vi phạm các quy định và thậm chí có thể bị xử lý hình sự. Vì vậy, nhiều doanh nghiệp co lại, huy động mọi nguồn lực để mua lại trái phiếu trước hạn. Điều này cũng gây ra đứt gãy về thanh khoản.

Trước đây, sự buông lỏng quản lý khiến các doanh nghiệp tự do phát hành, hiện tại sau các tín hiệu tiêu cực, cơ quan quản lý “thắt” thị trường trái phiếu nhưng việc quá đột ngột lại khiến các doanh nghiệp và nhà đầu tư rủi ro.

Đồng thời, hiệu ứng truyền thông về việc đầu tư trái phiếu là xấu, là rủi ro khiến nhà đầu tư “ngoảnh mặt” với thị trường này, bất kể xấu hay tốt.

Với thị trường này, trước khi đưa ra các biện pháp cứng rắn xử lý những hậu quả trong quá khứ, thì cơ quan quản lý nên khuyến khích và trao cơ hội cho các doanh nghiệp và nhà đầu tư tự xử lý và thỏa thuận với nhau qua nhiều biện pháp mà cả đôi bên cùng có lợi.

Thị trường cổ phiếu cũng vậy, các thị trường vẫn liên thông với nhau, các doanh nghiệp hiện không tiếp cận được nguồn vốn ngân hàng, không tiếp cận được thị trường trái phiếu thì buộc họ phải bán cổ phiếu trong danh mục đầu tư tài chính của họ bằng mọi giá để có thanh khoản.

Đây không phải là vấn đề của nền kinh tế mà là vấn đề về thanh khoản. Trong các đợt giảm vừa qua của TTCK, việc cho vay ký quỹ tăng lên nhưng tôi nghĩ rằng, đây không hẳn chỉ là các nhà đầu tư cá nhân vay mượn để đầu tư mà còn do các chủ doanh nghiệp họ kẹt vào thanh khoản nên họ rút tiền mặt ra để đối phó.

Chỉ số VN Index đã giảm mạnh kể từ quý II/2022 sau các thông tin tiêu cực từ thị trường trái phiếu và các tin đồn. (Nguồn: Tradingview).

– Liệu vấn đề thanh khoản của thị trường có được tháo gỡ hay không khi mà chúng ta có chỉ tiêu “room” tín dụng cho năm sau?

PGS TS. Phạm Thế Anh: Việc thanh khoản của thị trường sang năm tới có được tháo gỡ hay không hoàn toàn là do vấn đề điều hành chính sách chứ không phải do yếu tố bên ngoài nào cả.

Các ngân hàng thương mại có vốn Nhà nước hiện thanh khoản đang rất dư thừa và họ dùng để mua tín phiếu của NHNN, có nghĩa tiền không luân chuyển tới nơi cần nó trong nền kinh tế.

Chỉ tiêu tín dụng, quan điểm của tôi về lâu dài cần bỏ đi, nhưng trước mắt nếu giữ thì cần tính đến sự đóng băng của thị trường trái phiếu.

Khi thị trường này gần như kiệt quệ, thanh khoản đóng băng, doanh nghiệp còn phải mua lại, hoạt động phát hành trái phiếu của các doanh nghiệp sụt giảm thì họ cần phải có kênh tiếp cận vốn khác để bù vào.

Trong dài hạn để kiểm soát lạm phát thì NHNN cần kiểm soát được cung tiền, đặc biệt là lượng tiền cơ sở ở mức phù hợp. Tăng trưởng tín dụng nên để cho các ngân hàng thương mại tự quyết định miễn là họ đáp ứng được các chuẩn mực an toàn mà các cơ quan quản lý đặt ra.

Vai trò của NHNN lúc này là phải điều tiết được dòng tiền để đảm bảo thanh khoản cho toàn hệ thống và lãi suất xoay quanh mức lãi suất chính sách mà họ đã công bố.

Xin cảm ơn ông về cuộc trò chuyện!